私たちの周りにあるデジタル ソリューションは、毎日膨大な量のビッグ データを生成します。私たちが利用できる巨大なコンピューティング パワーにより、農業部門は今日の時代の人工知能の爆発的な恩恵を受けることができます。農業で AI を使用して探求し、達成すべきことはまだたくさんありますが、AI は私たちの日常生活を変え続け、私たちの周りの世界との関わり方や交流の仕方を変え続けています。

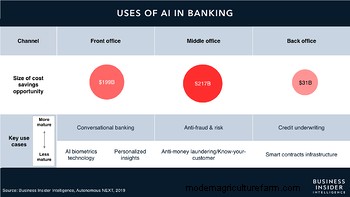

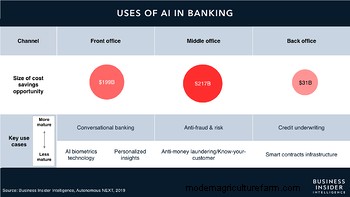

銀行セクターでは、AI は主に金融機関が農家や企業の繁栄と成長を促進し、顧客体験を向上させるより良い機会を提供し、コンプライアンスのより効率的な管理を確実にすることを可能にしました。 AI主導のソリューションは、金融サービスの民主化も進めており、専門的な金融サービスへのより良いアクセスを確保しています。近年、AI は機械学習によるサイバーセキュリティの進歩において重要な役割を果たし、それによって消費者保護を改善し、リスク管理を強化しています。調査によると、2023 年までに 4,470 億ドルの節約が可能であると推定されているため、概して、AI アプリケーションは企業のコスト削減にも大きく貢献しています。

おそらく、AI テクノロジは強力であり、意思決定 (融資とクレジット スコアリング)、リスク管理、不正検出、アンチ マネー ロンダリング (AML)、コンプライアンス、パーソナライゼーションなど、銀行部門のいくつかの分野でそのアプリケーションがより一般的になりつつあります。とりわけ、顧客の経験の。多くの人々が以前は持っていなかったかもしれない金融商品へのより良いアクセスを提供することにより、金融包摂性を改善するための世界的な取り組みを強化し続けています。しかし、それはまた、農業における AI の倫理を取り巻く疑問や会話を前面に押し出します。考慮する必要があるものについては、以下で説明します。

消費者のプライバシーとデータ セキュリティ

金融機関はビジネス目的でデータを収集し、長々とした T&C で同意を求めますが、消費者は、金融機関が個人データを収集する目的や、このデータが分析されたり第三者と共有されたりした結果を常に読んで理解しているとは限りません。パーティー。農業における AI の課題は、小規模農家の大半が十分な教育を受けていないか、個人データを共有することの意味を理解するための技術に精通しているため、何百万もの小規模農家に影響を与える可能性があることです。

また、AI テクノロジーが使用するデータの所有権に関する疑問もあります。消費者、データを収集するアグリビジネス、または AI ソリューションを提供するサード パーティに属しますか?企業はまた、セキュリティ違反から保護するための適切な手段を講じていますか?農家が個人データの収集、管理、使用に同意した場合、銀行はそれを好きなように使用できますか?したがって、金融機関は、個人データの必要性と農家の情報のプライバシーを確保することとの間で適切なバランスを取る必要があります。

CropIn のプラットフォームのデータは誰が所有していますか? CropIn は、データ機密性の重要性を理解しています。クライアントがCropInに提出する機密情報またはデータはすべてクライアントに属し、いかなる状況においても、クライアントの書面による同意がない限り、データを第三者と共有することはありません. CropIn は、このデータを分析にのみ使用して、クライアントに洞察を提供します。また、データは、当社が提供するサービスの機能を維持、強化、または追加し、お客様の体験をパーソナライズするためにも使用されます。

公平性とバイアス

AI システムと機械学習モデルは、ソーシャルで生成されたトレーニング データ セットに基づいて決定を下すように設計されています。これらのデータセットは、何十年にもわたって十分に文書化されてきた人間の偏見や歴史的または社会的偏見をかなりの程度反映しており、特に代表者が少ない人口グループに対して顕著です。したがって、これらの固有のバイアスは、AI がすべての人の味方になることを妨げる可能性があります。グローバルな組織が金融包摂に向けて取り組んでいる現在、特に銀行口座が不足している、または銀行口座を持っていない農家のために、AI のバイアスによって引き起こされるエラーの余地はありません。

人間の偏見をすぐになくすことはできないかもしれませんが、より包括的で、すべての人口統計学的グループを公平かつ平等に代表することを保証するデータセットに基づいて、より偏りのないアルゴリズムを作成するよう努めることはできます。さらに、AI アルゴリズムをツールとして使用して、従来の人間の意思決定を改善し、すべての人に平等な機会を確保することができます。特に、GDPR は、欧州連合 (EU) および欧州経済領域 (EEA) の市民に、自動化されたデータ処理のみに基づく決定 (ローン申請の拒否など) の対象にならない権利を付与しています。

説明責任と説明可能性

従来の銀行システムでは、組織内の関係者がその決定に対して責任を負っていました。彼らは、融資申請を拒否する理由と、彼らの行動に対する適切なフィードバックを個人に提供しました。対照的に、AI システムは、特定の結果にどのように、またはなぜ到達したかを説明する必要もなく、説明する能力もなく、結論に到達します。これらの決定は、どのようにして農民に明確にすることができますか?人工エンティティの意思決定プロセスとその結果について誰が責任を負いますか?

同様に、説明可能性もテクノロジーへの信頼を維持する上で極めて重要な役割を果たします。 AI システムの仕組みは複雑です。銀行や機械学習の設計者でさえ、システムが特定の決定にどのように、またはなぜ到達したかを説明するのは難しい場合があります。そのような場合、AI ベースの意思決定と行動の責任は誰が負うのでしょうか?システムがどのように結果を生成したか、システムが使用したデータ、システムが行った仮定、およびプロセスで検出されたパターンを農家が理解できるようにすることで、個人が AI アプリケーションをより信頼できるようになります。

透明度

AI ソリューション プロバイダーは、独自の理由でアルゴリズムの機能を開示していません。そのため、トレーニングに使用されるデータや、AI システムがどのように決定を下すかについて疑問が生じる可能性があります。今日のデジタル時代では、農業従事者を含む顧客が金融サービスと引き換えに個人データを提供することを考えると、テクノロジーを使用する意図とシステムの欠点についてオープンな銀行との信頼を築く可能性が高くなります.

農業金融向けの CropIn の革新的な AI 主導ソリューション

農業における AI は、信用および保険プロバイダーに変革をもたらす役割を果たし、デジタル時代の刺激的な新しいビジネス モデルの開発を促進しました。金融機関はすでに AI システムを実装しており、摩擦のないやり取りを促進することで借り手のエクスペリエンスを変革しています。農家にとっては、過去の取引や信用履歴、農地の過去の業績や予測された実績に基づいて、パーソナライズされた推奨事項や洞察を提供するのに役立ちます。

一方、AI テクノロジーは、機関が支払い詐欺を防止し、AML のプロセスを改善し、傾向を特定し、リスクを特定し、人員を節約する予測に到達できるようにします。 CropIn のプラットフォームを使用すると、融資担当者とフィールド セールス エグゼクティブは、スマートフォンを使用して農家を収集および検証し、情報をプロットできます。この地上レベルのインテリジェンスは、銀行職員がすぐに使用できるように、ほぼリアルタイムで安全なクラウド プラットフォームで利用できるようになります。デジタル化されたデータと統合が容易な API により、必要に応じて簡単に分析とレポートを作成できます。

SmartRisk を使用すると、融資機関は独自のアルゴリズムを活用して、栽培中の地域を特定し、収穫まで作物の健康状態を監視できます。さらに、銀行は、農家がローンを申請する際に提供する情報を、SmartRisk が複数のデータ ソースから導き出した履歴および予測の洞察と比較することで検証できます。このプラットフォームはまた、各ピクセルのパフォーマンスを確立して、地域 (村/ピンコード/地区/州) および区画レベルのインテリジェンスを従来のコストと労力のほんの一部で提供します。これにより、銀行は代替農業データを使用してより自信を持ってローンを引き受け、ローン返済の高い保証を示す農家への信用を処理できます。このテクノロジを利用したプロセスにより、銀行はローンの延滞や NPA をより効果的に管理し、ローンをタイムリーに回収できるようになります。