<写真>

<ヘッダー>

コロナウイルス関連の政府プログラムは非常に迅速に発表されているため、国の税理士は文字通り情報過多に陥っています。

私たちはクライアントに税法についてアドバイスしようとしていますが、 IRSガイダンス、 およびSBAルール、 発行された翌日になることもあります。クライアントは、ハードで迅速な回答を求めています。 しかし、私たちは時々この答えを出さなければなりませんでした:「何が起こるかわかりません。」

そうは言っても、 さまざまな種類の政府の支払いとそれらがどのように課税されるかを見てみましょう。 (警告–これらのルールはすべて6月1日現在のものです。 2020年、 最近の最も一般的な問題は、給与保護プログラムのローンです。ローンをお持ちの方は、 ここに主な質問と回答があります。

1.収益を何に使って、ローンを許すことができますか? 今日のルールの下で、 あなたはそれの少なくとも75%を補償に費やさなければなりません。これには、最大15ドルの現金賃金が含まれます。 8週間で1人あたり385、 これは100ドルに相当します。 年収は000。また、健康保険の「現金以外の補償」費用も含まれます。 退職金制度の拠出、 および州/地方の給与税。さらに、 債務免除の計算には人員要因があります。完全なローンを許すために、 2020年の1月と2月、または2019年の2月15日から6月30日までのいずれかと同じ数のフルタイム相当の従業員を雇用し、ローンの免除期間中に毎月支払う必要があります。ローンの残りの25%収益は住宅ローンの利息に使うことができます、 設備ローン利息、 家賃、 またはユーティリティ。ユーティリティには、電気、 ガス、 水、 電話、 とインターネット。

2.いつ使う必要がありますか? 現在、 許される支出にお金を使うためにローンが資金提供された日から8週間があります。許しの期間は議会によって16週間に延長される可能性があることに注意してください。 または他の番号、 今年が終わる前に。給与コストについては、 つまり、支払われた給与または発生した給与を意味します。そう、 給料の日付は、許しの期間からわずかに外れる可能性があります。 期間の終わりの時点で実行された作業について、すでに従業員に債務がある場合。

3.誰が私の裏付けとなる記録を見ますか? 貸し手のローン運用スタッフは、許しとサポートのためにあなたの申請書を確認します。より大きなローン(200万ドル以上)は、財務省がサポートを監査する対象となる場合があります。もちろん、 あらゆる事業がいつでも監査される可能性があります。 また、IRSエージェントは、監査の一環としてPPP会計を検討する可能性があります。これは、2、3年後のことです。銀行家から、何千ものPPPローンの裏付けとなる記録を確認して承認する能力について心配していると聞きました。 だから彼らのためにそれをできるだけ簡単にしてください。

4.債務免除に対して課税されますか? 技術的には、 番号、 しかし効果的に、 はい。債務免除は課税されません、 しかし、現在の規則では、許されるローン資金で支払う費用は税控除の対象にはならないとされています。控除を失うことは、収入を得るのと同じことです。 税務上の目的で。また、 これは年末までに簡単に変更される可能性があります。

従業員のいない自営業のスケジュールFの農民は、PPP債務免除の面で若干異なる規則を持っています。彼らは、2019年の農場利益の最大2.5か月のローンを要求することが許可されました。許しの所有者補償部分は2019年の利益の8/52になります、 100ドルに制限され、 000最大利益。許しの期間が16週間に延長された場合、これは16/52になる可能性があります。 またはまったく異なる計算、 議会が個人事業主の許しの規則を変更した場合。個人事業主も利息の許しを得ることができます、 家賃、 およびユーティリティ、 #1で説明したように。

PPPローンの収益がどのように使われたかを追跡するという問題もあります。貸し手に新しい別のPPP銀行口座を開設した場合、 少し簡単になります。アカウントの支払いごとにバックアップを用意してください。収益を既存の営業口座に預け入れた場合、 PPP資金による給与コストについて、別のスプレッドシートを作成することをお勧めします。 興味、 家賃、 およびユーティリティ。

PPPローンの他に、 一部の企業はEIDLの前払いを受けています。 EIDLは経済的損害災害ローンの略です。技術的にはローンの前払いですが、 それは事実上助成金です。あらゆる事業費に使用でき、返済する必要はありません。したがって、 前払金は課税所得です。 EIDLの前払いで支払ったのと同じ事業費では、PPP債務免除を取得できないことに注意してください。 (一部の企業はPPPとEIDLの両方の資金を受け取りました。)

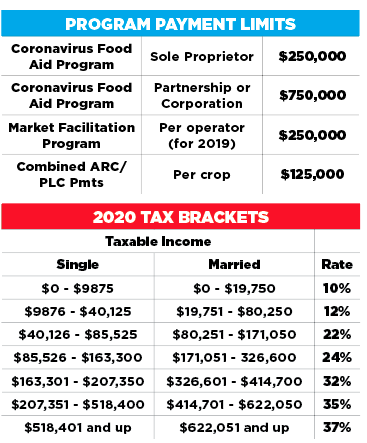

農民のための他の短期プログラムには、市場円滑化プログラムが含まれます。 コロナウイルス食品支援プログラム、 そして、今年の夏に他に何が起こるか–多分HEROES法。市場円滑化プログラムは、外国の報復関税の影響を受ける農民を支援しました。 そしてそれらの支払いは2019年に1エーカーあたり15ドルから150ドルの範囲でした。 郡によって異なります。私の近くの郡では1エーカーあたり約65ドルでした。これに1を掛けます 500エーカー、 そしてそれは少なからずでした–おそらく多くの小さな農場での利益と損失の違いです。現時点では、 2020年にMFPの支払いがあるかどうかは不明です。

しかし、 2020年の新しいプログラムがあります。USDAによると、 「コロナウイルス食品支援プログラムは、COVID-19による価格の下落と追加のマーケティングコストに直面した生産者に直接的な救済を提供します。」このプログラムは、最大250ドルの支援を提供します。 お一人様000。 LLC、 パートナーシップ、 または、3つのアクティブなオペレーターを持つ企業は最大750ドルを得ることができます。 000。

税務面では、 プログラムの支払いの名前は実際には重要ではありません。それらはすべて、通常の課税所得と同じように課税されます。 $ 10を受け取り、 000プログラムの支払いは、$ 10を受け取るのと同じです。 穀物の000が進みます。もちろん、 より多くの収入はより多くの所得税を意味します。

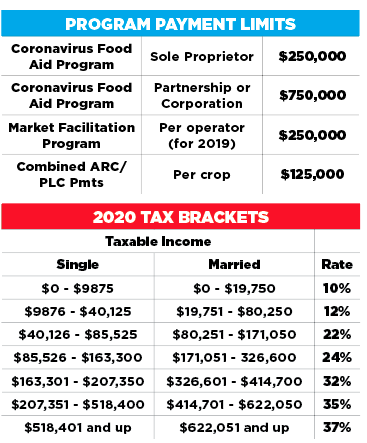

と、 私たちが持っている累進所得税率システムでは、 作るほど、 あなたが支払うパーセンテージが高いほど。 50ドル、 000プログラムの支払い、 あなたが44ドルを持っているとき、 000の営業利益、 約6ドルかかります。 連邦所得税で000(12%)。しかし、 追加の50ドル、 000プログラムの支払い、 ファームのオペレーティングネットが104ドルの場合、 000、 11ドルかかります、 連邦所得税で000(22%)。

一番上の税率で、 5万ドルの収入は18ドルかかります。 500.連邦所得税に加えて、 0%から13%の間のどこかに州の所得税があります、 お住まいの州によって異なります。スケジュールFの申告者は、プログラムの支払いに対して自営業税(社会保障およびメディケア)を支払うこともできます。そう、 いつものように、 四半期ごとに見積もられる納税額を支払うときは、今年の農場の営業利益だけでなく、今年のプログラムの支払い額も予測する必要があります。

この目まぐるしい支払いの配列で、 私はそれをすべて正しく説明する国の能力に疑問を持っています、 これは、確定申告を正しく行うための最初のステップです。簿記係から、PPPローンや許される支出の会計処理について多くの問い合わせがありました。私の簡単なアドバイスは、ローンが許されるという公式の通知があるまで、許されるローンを通常のローンとして会計処理することです。その時、 ローンは削除されます、 債務免除の収益は、損益計算書で認識されます。

<ヘッダー>

<ヘッダー>